Argentina se convirtió en uno de los países que más usó el salvataje chino, sin poder evitar la crisis.

Corría el 18 de julio de 2014 cuando Cristina Kirchner anunció con bombos y platillos la renovación del swap. Bajo la mirada de su par de China, Xi Xing Ping, la entonces presidenta habló de un nuevo modelo global «win to win» en el que «todos ganamos» y aseguró que la operación por US$ 11.000 millones buscaba «estabilizar» el dólar ante los «ataques especulativos» de los fondos buitres.

Diez años después del acuerdo estratégico «integral», el swap prácticamente se duplicó -se ubica en US$ 19.000 millones- y, sin embargo, la situación financiera es mucho más frágil: el dólar sigue atado a fuertes presiones, las reservas se encuentran en mínimos históricos y la Argentina se encuentra mucho más endeudada, ahora también con el gigante asiático.

«Inicialmente estos swaps se hicieron con un propósito comercial. Hoy, de 17 países que los activaron, solo cuatro lo hicieron en condiciones normales, el resto fue para usarlo como sucedáneo de divisas. Nosotros, usamos los yuanes para pagarle al Fondo y somos uno de los países que más acudió al salvataje financiero chino«, explicó el economista Ricardo Carciofi.

El investigador sacó esa conclusión a partir de un trabajo publicado en abril por la oficina nacional de investigación económica (NBER, por sus siglas en inglés) sobre la expansión de «China como prestamista de última instancia». Según el estudio, desde el año 2000, asistió a más de 20 países con US$ 240.000 millones, el 20% del financiamiento otorgado por el FMI en la última década.

La escala de operaciones aumentó significativamente en los últimos 8 años a través de préstamos de rescate, prepago de exportaciones, swaps y refuerzo de las reservas de los países deudores. La Argentina sobresale como uno de los que recibió más apoyo continuo, junto con Mongolia y Pakistán, algo que remite a los préstamos «seriales» concedidos por el FMI en décadas recientes.

«La mecánica es similar a la del Tesoro de EE.UU en América Latina durante la crisis de deuda», recordó Carciofi, testigo directo de la renegociación con bancos estadounidenses durante la gestión de Alfonsín. «El Tesoro te adelantaba fondos o un préstamo puente (Bridge Loan) para pagarle al banco mientras negociabas con el Fondo y con el desembolso le pagabas después al Tesoro», explicó.

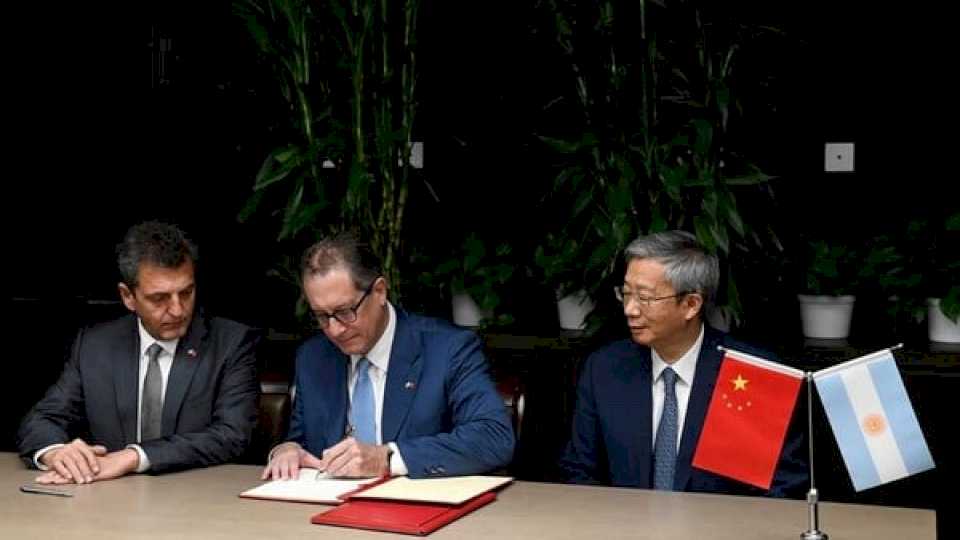

De las diferentes modalidades de salvataje chino, el swap es la más frecuente. Si bien Argentina firmó su primer acuerdo en 2009, lo mantuvo dormido hasta que lo activó en octubre de 2014, tras el default de la deuda con los fondos buitres. Luego en 2018, la gestión de Mauricio Macri lo amplió a US$ 19.000 millones y en junio pasado Sergio Massa extendió el monto de libre uso a US$ 10.000 millones.

«De los paises grandes de la región, somos los únicos con swap, todos tenemos bastante comercio con China, pero en nuestro caso la ayuda es por el estrés financiero permanente. Brasil no lo tiene porque tiene US$ 140.000 millones de reservas y superávit comercial con ese país, nosotros tenemos un déficit comercial del orden de US$ 9.000 millones», advirtió Carciofi.

El estudio realizado por Sebastian Horn (Banco Mundial), Bradley C. Parks (AidData, William & Mary), Carmen M. Reinhart (Harvard Kennedy School) y Christoph Trebesch (Kiel Institute for the World Economy) hace un llamado de atención sobre el rol de China: sus créditos son «opacos», acarrean altas tasas de interés y están dirigidos mayormente a los países que integran la Ruta de Seda.

Al día de hoy, es un misterio el costo del swap. Salvo excepciones, el Banco Popular Chino no revela los términos de esas líneas y la Argentina dejó de anunciar la ejecución de tramos en 2015. «Argentina paga un margen de 4 puntos porcentuales puntos sobre la tasa Shibor (hoy 2,34%), mientras Turquía y Mongolia pagaban un margen de 2 puntos porcentuales», calcularon los investigadores.

Si bien el mecanismo amortiguó la caída de reservas del Banco Central y el plazo puede renovarse cada año, Carciofi advierte que «el costo promedio de los préstamos sería más elevado que el ofrecido por otros prestamistas de última instancia». Esto es superior a las líneas de swap del Tesoro de EE.UU, los préstamos del FMI, los bonos del Tesoro de EE.UU y los de la Eurozona.